12%头部抢食97%蛋糕!4万亿元ETF市场“强者恒强”,长期资金加速入市

《华夏时报》制表(下同)

华夏时报(www.chinatimes.net.cn)记者 耿倩 上海报道

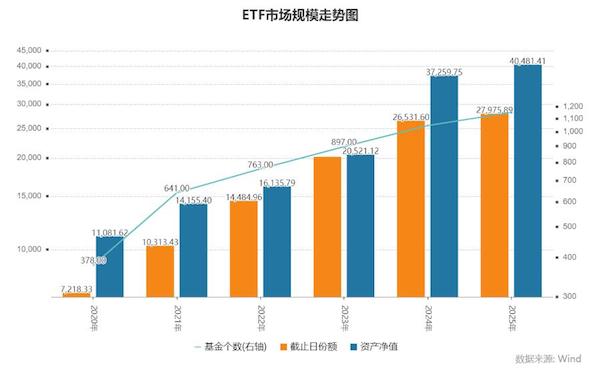

2023年8月,我国ETF市场总规模首次突破2万亿元,随后便坐上“过山车”式增长。Wind数据显示,ETF规模在2024年9月达到3.50万亿元,又在2025年4月达到4.05万亿元。半年时间,我国ETF市场规模增长了1万亿元。自2023年4月份以来,两年时间内,我国ETF市场总规模由1.71万亿元增至4.05万亿元,增幅达到137.40%。

规模的显著增加,离不开“国家队”的大力支持。据基金一季报,中央汇金投资有限责任公司(下称“中央汇金投资”)、中央汇金资产管理有限责任公司(下称“中央汇金资管”)持有华泰柏瑞沪深300ETF份额的41.92%、31.72%,易方达沪深300ETF份额的44.53%、32.73%,华夏沪深300ETF基金份额的52.82%、29.77%。另外,今年第一季度,中央汇金资管还增持了上述三只基金3.63亿份、5.02亿份、1.57亿份。

值得注意的是,ETF市场头部效应进一步加剧。《华夏时报》记者梳理发现,截至4月29日,ETF前12%的头部基金“吞掉”了超97%的市场份额,而有近一半的ETF基金规模依然在4亿元以下徘徊。

在博时基金指数与量化投资部总经理兼投资总监赵云阳看来,指数化投资在过去几年中取得显著发展,是多方面因素共同作用的结果。他对《华夏时报》记者表示,我国指数投资生态体系已初步形成,政策支持、市场需求、产品创新和市场生态建设是主要推动力。

ETF规模突破4万亿元

我国ETF市场取得里程碑式进展,规模突破4万亿元大关。

发展至今,我国ETF市场规模与机构化程度显著提升。Wind数据显示,截至4月29日,中国境内市场ETF共1150只,份额合计2.80万亿份,资产净值合计4.05万亿元,正式突破4万亿元大关。

分基金类型梳理,股票型ETF是“主力军”。Wind数据显示,截至4月29日,股票型ETF共有922只,占据全市场ETF的八成,规模高达2.94万亿元,占比72.73%;跨境ETF数量有145只,规模为5209.22亿元,占比12.87%;债券型ETF共有29只,规模为2416.62亿元,占比5.97%;货币型ETF有27只,规模为1714.68亿元,占比4.24%;商品型ETF有17只,规模为1635.17亿元,占比4.04%。

值得注意的是,ETF市场头部效应进一步加剧,共有6只ETF最新规模在1000亿元以上。其中,华泰柏瑞沪深300ETF规模为全市场最高,已达到3387.22亿元;易方达沪深300ETF排名第二,最新规模为2350.20亿元;华夏沪深300ETF位列第三,规模为1588.63亿元。此外,华安日日鑫H、嘉实沪深300ETF、华夏上证50ETF规模也在1000亿元以上。

“强者恒强”的同时,ETF市场也出现残酷的“弱者更弱”现象。《华夏时报》记者统计发现,截至4月29日,有近一半的ETF基金规模在4亿元以下。其中,规模少于1亿元的ETF有263只,徘徊在5000万元预警线以下的ETF基金共有109只。

而“吞掉”ETF市场超97%份额的是那前12%的基金。Wind数据显示,截至4月29日,规模超50亿元的ETF有141只,数量占比为12.3%;合计规模为3.93万亿元,占据全市场ETF总规模的97.16%。

在黑崎资本首席战略官陈兴文看来,ETF市场“强者恒强、弱者更弱”现象是市场竞争和资源集中的体现。他对《华夏时报》记者介绍,头部基金凭借先发优势、品牌知名度与强大的市场推广能力吸引大量资金涌入,规模越大越受青睐,形成正向循环,不断巩固优势地位,规模持续攀升。而众多中小ETF基金因缺乏知名度、流动性欠佳,难以获得投资者关注,资金流入受限,规模增长困难,甚至面临清盘风险,逐渐被边缘化。

从投资者角度看,头部ETF因其规模大、流动性强,能满足投资者大额交易需求且冲击成本低,对机构投资者和个人大户尤其有吸引力。陈兴文进一步指出,头部基金通常跟踪主流指数,业绩表现相对稳定,风险分散效果好,是投资者资产配置的优先选择。此外,其管理经验丰富,运营高效,能提供更优质服务与更低费率,进一步增强竞争力,使得资金不断向头部集中。而小规模ETF在各方面表现不佳,其跟踪的指数往往缺乏吸引力,难以获得投资者青睐,导致规模难以增长甚至萎缩。

长期资金入市加速

拉长时间线可以看到,我国ETF市场规模在2023年以来得到迅速增长。Wind数据显示,全市场ETF基金总规模由2023年8月份的2.02万亿元,提升至2024年9月的3.50万亿元,随后又在2025年4月达到4.05万亿元。

自2023年4月份以来,两年时间内,我国ETF市场总规模由1.71万亿元增至4.05万亿元,增幅达到137.40%。

规模的显著增加,离不开“国家队”的支持。据基金一季报,中央汇金等机构重仓持有沪深300ETF等产品,且在今年第一季度继续增持。兴业证券经济与金融研究院数据显示,截至今年一季度末,中央汇金投资、中央汇金资管持有华泰柏瑞沪深300ETF份额分别为356.55亿份、269.84亿份,占据该ETF基金总份额的41.92%、31.72%。此外,中央汇金投资和中央汇金资管还分别持有易方达沪深300ETF份额的44.53%、32.73%;持有华夏沪深300ETF基金份额的52.82%、29.77%;嘉实沪深300ETF份额的53.00%、28.24%。

另外,今年第一季度,中央汇金资管还增持了3.63亿份华泰柏瑞沪深300ETF、5.02亿份易方达沪深300ETF、1.57亿份华夏沪深300ETF、1.17亿份嘉实沪深300ETF。

图片来源:兴业证券经济与金融研究院

至此,可以说我国指数投资生态体系已初步形成,产品矩阵迎来多元化发展。产品类型上,我国ETF已覆盖A股、跨境、债券、商品、货币等大类资产。衍生品工具上,ETF期权已覆盖上证50、沪深300、中证500、中证1000、科创50、创业板等核心指数。

同时,指数投资实现了宽基与行业主题指数全面覆盖。赵云阳介绍,随着近期中证A500、科创综指等宽基指数ETF的集中发行,主流指数的布局趋于完善。同时,行业主题指数加速发展,当前行业主题指数已覆盖科技、消费、金融、周期等板块,特别是芯片半导体、人工智能、机器人等科技主题ETF发展迅速。另外,Smart beta指数方面,尽管当前Smart beta产品仍以红利类资产为主,但产品谱图初步形成。

另一大趋势是,我国ETF市场整体规模进一步向宽基集中。以占比最多的股票型ETF为例,当前主要聚焦于大市值龙头公司。根据兴业证券经济与金融研究院统计数据,截至今年第一季度末,宽基ETF规模为20623亿元,占全部股票型ETF规模比例达到72.8%。其中,沪深300 ETF、中证A500 ETF、上证50ETF规模分别为9313亿元、2411亿元、1537亿元。此外,跟踪科创板和创业板相关指数的ETF产品规模分别为2013亿元和1515亿元。

这意味着我国宽基ETF拥有广阔发展前景。“美国的标普500ETF、全美ETF等宽基ETF规模在万亿美元级别,国内的宽基ETF从2023年开始增速显著加快,但体量目前还较小,未来的发展空间巨大。”赵云阳称。

我国指数投资生态体系已初步形成

业内人士认为,中国ETF市场近年来呈现蓬勃发展态势,是多方面因素共同作用的结果。

政策支持是内在推动力。近年来,国家层面出台了一系列政策文件,如《促进资本市场指数化投资高质量发展行动方案》,明确了指数化投资的发展方向和支持措施。另外,证监会推动了ETF注册发行的简化流程,降低了市场进入门槛。“监管部门通过持续完善制度框架、优化产品审批机制等系列举措,为ETF市场健康发展营造了良好的政策环境,有效提振了各类市场参与主体的信心。”排排网财富公募产品运营曾方芳对《华夏时报》记者分析。

强大的市场需求是发展“向心力”。随着投资者对被动投资工具的认可度提高,ETF等指数化产品的需求不断增加。特别是养老金、保险资金等中长期资金对指数化投资的配置比例逐渐增加,推动了市场规模的扩大。曾方芳指出,随着机构投资者队伍不断壮大以及个人投资者专业素养的持续提升,市场对ETF这类高效、透明、低成本投资工具的需求呈现出稳步攀升的态势。

在交易所、指数编制机构、证券公司、基金公司等多方协作下,投资者对指数化投资的认识和接受度得到提高,推动了指数化投资生态的完善。赵云阳分析,上层的监管机构主要负责政策制定和市场监管,交易所负责为ETF提供上市平台并举办各类活动和培训,指数编制机构负责各类指数的编制和维护。基金公司主要负责产品开发和投资管理,确保产品紧密跟踪基准指数。对ETF而言,做市商的功能非常重要,他们为ETF提供流动性支持,提高了投资者对ETF市场的信心,维护了ETF价格的稳定性,这对于吸引长期投资者非常重要,稳定的市场价格可以减少不必要的交易成本和心理负担。

“当前,我国指数投资生态已具备产品多样性、机构主导性、技术支撑性及政策引导性四大特征,但仍面临A股高波动性、主动基金局部优势等挑战。”赵云阳强调,未来需进一步推动ESG、REITs等创新产品,优化智能投顾服务,并加强投资者教育以巩固生态成熟度。被动投资的深化将重构市场定价逻辑,形成更高效、稳定的资本配置体系。

在产品创新上,我国ETF发展空间巨大。赵云阳举例,可以发展如运用期权的下跌保护、备兑增强等策略ETF,透明模式的主动ETF等。此外,近年来海外发展迅速,是新产品的主要发展方向。未来,随着人工智能、人形机器人、生物科技等技术的突破,细分科技方向的ETF也将有巨大需求。

责任编辑:徐芸茜 主编:公培佳

查看更多华夏时报文章,参与华夏时报微信互动(微信搜索「华夏时报」或「chinatimes」)