IPO前夕股东折价“出逃”!百济神州“断供”后,维立志博“零收入”冲港|创新药观察

华夏时报(www.chinatimes.net.cn)记者 于娜 见习记者 赵文娟 北京报道

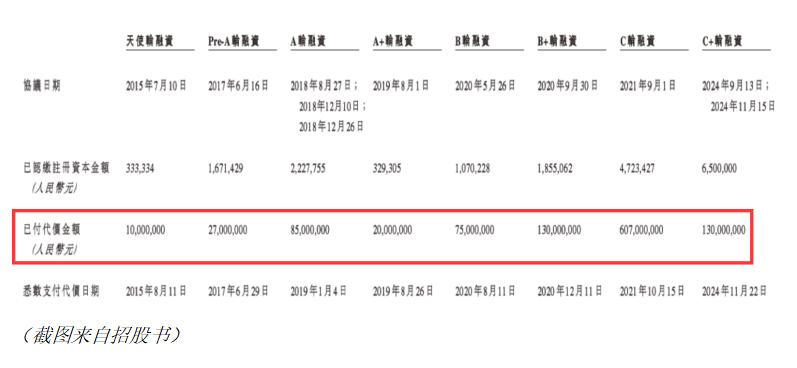

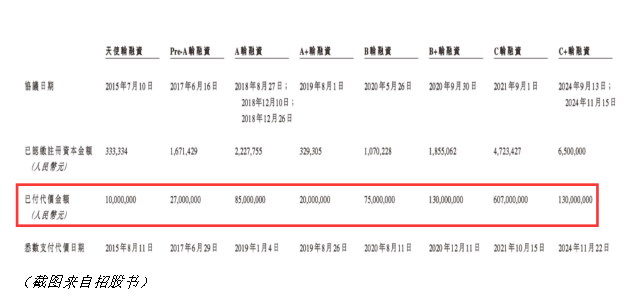

南京维立志博生物科技股份有限公司(下称“维立志博”)再度向港交所递交招股书,谋求主板上市,摩根士丹利与中信证券担任联席保荐人。作为一家深耕肿瘤、自身免疫性疾病等领域的临床阶段生物药企,维立志博成立以来备受资本青睐,8轮融资募集约10.84亿元,恩然创投、汉康资本、正心谷资本等明星机构纷纷入局,IPO前的最后一轮融资,维立志博投后估值已达31.3亿元。

光鲜的融资履历背后,维立志博的经营困境也逐渐显露。核心产品商业化前景不明,唯一授权协议终止致收入归零,2023年至2025年第一季度超7亿元的累计亏损,叠加现金流持续为负、资不抵债的财务压力,都让此次IPO面临重重考验。

核心管线赛道“小众”

维立志博成立于2012年,目前,公司研发管线涵盖14款候选药物,其中6款已进入临床阶段,包括1款核心产品与3款主要产品。其中,核心产品LBL-024是一款处于注册临床阶段的PD-L1与4-1BB双特异性抗体,该候选药物已于2024年7月进入针对晚期肺外神经内分泌癌的单臂注册临床试验,是全球达到注册临床试验阶段的首款4-1BB靶向候选药物。除化疗外,全球范围内尚无专门用于治疗晚期肺外神经内分泌癌的获批药物。其余三款主要产品LBL-034、LBL-033、LBL-007分别处于临床Ⅰ期、临床Ⅰ期、临床Ⅱ期。

因此,作为公司的核心产品,处于注册临床阶段的PD-L1与4-1BB双特异性抗体LBL-024,无疑承载着公司在创新药赛道实现关键突破的重要期望。然而在其看似丰富的管线背后,却也暗藏着商业化进程的不确定性、唯一收入来源中断等因素带来的挑战。

从研发进度的时间轴观察,维立志博核心产品LBL-024最快有望在肺外神经内分泌癌适应症实现商业化突破,成为首个产品价值兑现点。不过。相较于竞争激烈、市场广阔的小细胞肺癌、胆道癌等治疗领域,肺外神经内分泌癌用药市场呈现出显著的“小众化”特征。弗若斯特沙利文资料显示,2019—2024年,肺外神经内分泌癌全球发病率由4.82万例增加至6.52万例(国内发病率1.72万例),预计于2030年将达到8.12万例(预计国内发病率2.31万例)。而在2024年全球小细胞肺癌患病群体规模就已经达到39.37万例(国内发病率16.8万例)。

与此同时,弗若斯特沙利文的资料显示,截至最后可行日期,由于临床试验观察到PD-L1抑制剂治疗肺外神经内分泌癌的疗效有限,PD-L1抑制剂尚未获批用于该适应症。

因此,受限于该适应症患者基数小、市场规模有限的客观现状,即便LBL-024成功上市,短期内为公司带来的业绩增长或将存在天花板,难以形成爆发式增长动能。科技部国家科技专家周迪告诉《华夏时报》记者,“这样的适应症选择策略上有利有弊。小众适应症竞争相对较小,能更快在细分领域建立优势,若产品成功上市,可凭借先发优势占据市场。同时,针对特定小众群体,研发更具针对性,能集中资源进行临床试验和产品开发。但同时市场规模有限,即便产品获批,销售额可能难以快速增长。而且患者基数小,临床试验招募患者难度大,延长研发周期,增加研发成本。此外,该领域专业医生和研究人员较少,产品推广和市场教育成本高。”

百济神州“断供”斩断唯一收入链

与众多处于研发驱动期的创新药企相似,维立志博尚未实现产品商业化落地,持续投入的高额研发成本正不断消耗资金储备。自成立以来,公司始终未能摆脱亏损困境,研发投入与营收失衡的现状,成为悬在企业发展头顶的“达摩克利斯之剑。”

2022年至2025年一季度,维立志博的客户名单上仅有百济神州这根“独苗”。招股书披露,维立志博于2021年12月就LBL-007与百济神州订立授权及合作协议,除2023年凭借协议为百济神州提供桥接研究服务收获的886.5万元款项外,其余时段均颗粒无收,近乎陷入“零收入”困局。值得一提的是,维立志博二次递表前,即2025年5月18日,该协议终止,且未说明终止的原因。至此,维立志博失去了唯一的收入来源。

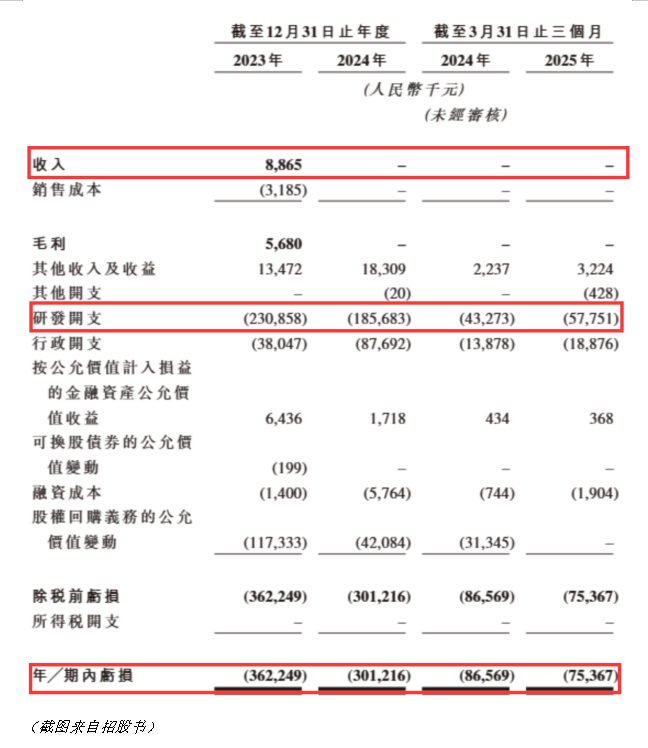

这种长期缺乏自我造血能力的经营状况,使得维立志博深陷亏损泥潭难以自拔。从财报数据来看,2023年、2024年、2025年一季度,维立志博分别录得3.62亿元、3.01亿元及7536.7万元的亏损,累计亏损超7亿元。公司坦言,“未来将继续产生亏损净额,且可能无法产生充足收入以实现或维持盈利能力。”

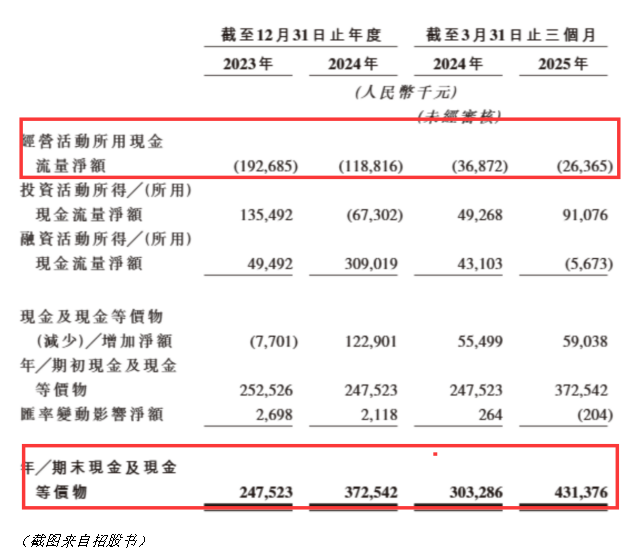

持续的亏损重压下,维立志博的经营现金流如同“失血”一般持续净流出。2023年、2024年、2025年一季度,公司经营现金流净额分别为-1.93亿元、-1.19亿元及-2640万元。而造成这一局面的“主因”,正是居高不下的研发开支。同期,维立志博的研发投入分别约为2.31亿元、1.86亿元及5775.1万元,占总经营开支的比例始终维持在高位,分别达85.9%、67.9%及75.4%。其中,核心产品应占研发开支分别为6870万元、6620万元及2970万元,分别占同期总经营开支的25.6%、24.2%及38.8%,凸显出创新药企“烧钱研发”的典型特征。

截至2025年3月,维立志博的财务状况已亮起红灯:公司现金及现金等价物为4.31亿元,而流动负债总额却高达4.62亿元,短期偿债压力凸显,资金链承压明显。

从资本结构的演变来看,2023年至2025年一季度,维立志博净资产数据波动剧烈,分别录得-9.49亿元、2.66亿元和1.93亿元。其中2024年净资产的显著回升尤为关键,这主要得益于两大资本运作:一是公司与IPO前投资者达成协议,成功终止13.46亿元的股权赎回义务;二是顺利完成C+轮股份发行,募集资金1.3亿元,这两大举措大幅改善了公司的财务基本面。

回顾维立志博的融资历程,自成立以来,公司共完成8轮融资,累计募集资金约10.84亿元。2024年11月的最新一轮融资后,其投后估值更是达到31.3亿元。不过,为吸引投资者,公司在融资过程中赋予了部分投资方一系列特殊权利,涵盖回购权、优先购买及共同出售权、反摊薄权等多项权益。值得注意的是,随着公司首次递表,回购权自动终止。但前次IPO折戟触发回购条款,维立志博通过与投资者达成股权赎回义务终止协议,公司2024年的资产结构才得以改善。

IPO前夜资本“闪电进出”

然而,在此关键时期,公司股权结构也发生了变化。2024年9月至11月期间,Pre-A轮投资者南京凯泰、南京捷源、北京汉康,以及C+轮投资者安徽昆路等早期股东,相继选择转让所持公司股份。

具体来看,招股书显示,2024年11月22日C+轮融资时,安徽昆路以9000万元的代价认缴维立志博450万股股份,每股价格20元。但在一周后,安徽昆路又将其中315万股股份按原始成本价20元/股的价格分别转让给智享生物(苏州)、汉康中小企、厦门济世乐美、南京佳康瑞臻、成都怀格。

Pre-A轮投资者的转让情况同样引人关注。南京凯泰、南京捷源、北京汉康分别将持有的185万股、100万股、93.75万股股份转出,转让价格分别为8元/股、16元/股、15.68元/股,均低于2017年Pre-A轮融资时16.15元/股的认购价格。

对此,周迪认为,“部分早期投资者在IPO前折价转让股权,可能反映出投资者对公司前景担忧。”

责任编辑:姜雨晴 主编:陈岩鹏

查看更多华夏时报文章,参与华夏时报微信互动(微信搜索「华夏时报」或「chinatimes」)